در نظام مالیاتی هر کشور، معافیتهای مالیاتی بهعنوان ابزاری برای حمایت از بخشهای خاص اقتصادی، فرهنگی یا اجتماعی به کار گرفته میشود. این معافیتها با هدف تقویت زیرساختهای اقتصادی، توسعه بخشهای تولیدی و خدماتی، و کمک به گروههای خاص جامعه طراحی شدهاند.

در ایران، مشاغل و فعالیتهایی که نقش کلیدی در تأمین نیازهای اساسی، حفظ فرهنگ و هنر، توسعه دانش و فناوری، یا حمایت از اقشار آسیبپذیر دارند، تحت شرایطی از پرداخت مالیات معاف هستند. شناسایی این مشاغل و درک قوانین مربوط به آنها، به صاحبان کسبوکار کمک میکند تا از فرصتهای قانونی بهرهمند شوند و در مسیر رشد و توسعه اقتصادی گام بردارند.

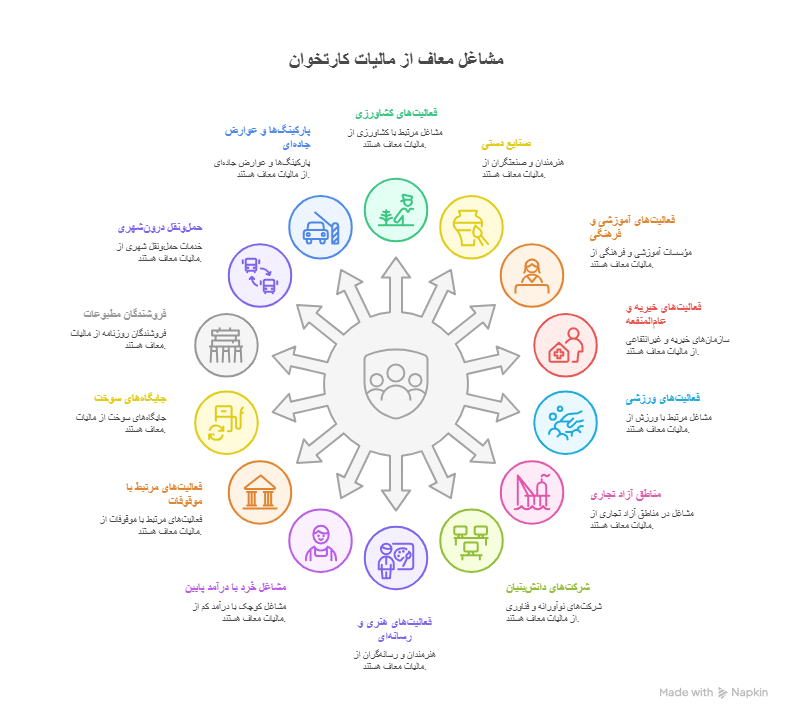

چه مشاغلی معاف از پرداخت مالیات کارتخوان هستند؟

بر اساس قوانین و مقررات جاری کشور، برخی مشاغل و فعالیتها بهدلیل ویژگیهای خاص یا حمایتهای قانونی از پرداخت مالیات معاف هستند. این معافیتها بهطور معمول بهمنظور حمایت از بخشهای خاص اقتصادی، فرهنگی یا اجتماعی در نظر گرفته شدهاند. در بررسی معافیت مالیاتی مشاغل مختلف، نقش شرکت های معتمد بسیار پررنگ است. بسیاری از صاحبان کسبوکار، بهویژه افرادی که از کارتخوان استفاده میکنند، برای تأیید صحت اطلاعات درآمدی و استفاده از معافیتهای قانونی نیاز به تأیید یا گزارش معتمد مالیاتی دارند. این افراد با بررسی دقیق تراکنشها و مستندات، به سازمان امور مالیاتی کمک میکنند تا مالیات هر شغل بهدرستی محاسبه شود و صاحبان صنفها بتوانند از معافیتهای مقرر در جدول بهرهمند شوند. در ادامه، مهمترین موارد معافیت مالیاتی ذکر شده است:

1. فعالیتهای کشاورزی

تولید محصولات کشاورزی، باغی، دامداری، دامپروری، پرورش ماهی، زنبورداری، نوغانداری و احیای مراتع (این فعالیتها به دلیل نقش کلیدی در تأمین امنیت غذایی و حمایت از کشاورزان، از مالیات معاف هستند.)

2. صنایع دستی

تولید و فروش محصولات صنایع دستی که بهصورت سنتی و غیرصنعتی انجام میشود. (هدف از این معافیت، حمایت از هنرهای بومی و حفظ صنایع فرهنگی است.)

3. فعالیتهای آموزشی و فرهنگی

مدارس، دانشگاهها، مراکز آموزش عالی، آموزشگاههای فنی و حرفهای، و مؤسسات فرهنگی و هنری دارای مجوز. (این معافیت برای تشویق توسعه آموزش و فرهنگ در کشور اعمال میشود.)

4. فعالیتهای خیریه و عامالمنفعه

درآمد موقوفات عام، مؤسسات خیریه و عامالمنفعه که صرف امور خیریه میشود. (این معافیت بهمنظور ترویج فرهنگ خیریه و حمایت از اقشار آسیبپذیر در نظر گرفته شده است.)

5. فعالیتهای ورزشی

باشگاهها و مؤسسات ورزشی که به توسعه ورزشهای همگانی و حرفهای میپردازند. (معافیت این بخش بهمنظور حمایت از توسعه سلامت عمومی است.)

6. فعالیتهای اقتصادی در مناطق آزاد تجاری و صنعتی

واحدهای اقتصادی فعال در مناطق آزاد برای مدت معین (معمولاً 20 سال) از پرداخت مالیات معاف هستند. (این معافیت بهمنظور جذب سرمایهگذاری و توسعه اقتصادی در این مناطق اعمال میشود.)

7. شرکتهای دانشبنیان

درآمدهای ناشی از فعالیتهای دانشبنیان این شرکتها، در صورتی داشتن تاییدیه. (هدف این معافیت، حمایت از نوآوری و توسعه فناوری است.)

8. برخی فعالیتهای هنری و رسانهای

درآمد هنرمندان، نویسندگان و مترجمان، در صورتی که آثار آنها در داخل کشور تولید شده است. (این معافیت بهمنظور حمایت از توسعه هنر و ادبیات اعمال میشود.)

9. مشاغل خُرد با درآمد پایین

افرادی که درآمد سالانه آنها کمتر از آستانه معافیت مالیاتی (که هر سال توسط سازمان امور مالیاتی تعیین میشود) است. (این معافیت برای حمایت از مشاغل خُرد و کاهش فشار مالی بر آنها اعمال میشود.)

10. فعالیتهای مرتبط با موقوفات

درآمد موقوفات عام که صرف امور عامالمنفعه یا اهداف خیرخواهانه میشود. (این معافیت بهمنظور ترویج فرهنگ وقف اعمال میشود.)

11. جایگاههای سوخت (دستی یا اتوماتیک)

جایگاههای عرضه سوخت، به دلیل نظارت دقیق وزارت نفت و شفاف بودن قیمت و مقدار فروش، از پرداخت مالیات بر مبنای تراکنشهای دستگاه کارتخوان معاف هستند. تراکنشهای این دسته از مشاغل معمولاً بهصورت مستقیم ثبت و گزارش میشوند

12. فروشندگان مطبوعات (روزنامهفروشها)

مطابق قانون، فروش مطبوعات از مالیات بر درآمد معاف است. بنابراین، تراکنشهای مربوط به فروش روزنامه و مجلات از طریق کارتخوان نیز مشمول مالیات نمیشود.

13. فعالان حملونقل درونشهری

فعالان حملونقل عمومی شهری مانند تاکسیها یا مینیبوسها، به دلیل حمایتهای قانونی و ماهیت خُرد و عمومی بودن فعالیتشان، از مالیات تراکنشهای کارتخوان معاف شدهاند.

14. پارکینگها و عوارض جادهای

پارکینگهای عمومی و مبادی دریافت عوارض که توسط شهرداریها یا نهادهای عمومی اداره میشوند، معمولاً بهعنوان بخش خدمات عمومی شناخته شده و پرداختیهای کارتخوان آنها از شمول مالیات خارج است.

کمترین مالیات برای چه شغلی است؟

بر اساس دادههای سازمان امور مالیاتی و قوانین مالیاتی جاری، مشاغل تولیدی و خدماتی با گردش مالی پایین، به ویژه در بخش کشاورزی، صنایع دستی و فروش میوه و سبزیجات، مشمول کمترین میزان مالیات هستند. این موضوع به منظور حمایت از کسبوکارهای خرد و تأمین عدالت اقتصادی است.

مالیات کارتخوان کشاورزی چند درصد است؟

مالیات کارتخوان کشاورزی بر اساس قوانین جاری مالیاتی، درصد مشخصی از مجموع تراکنشهای ثبتشده در سامانه کارتخوان برای کشاورزان اعمال میشود. این نرخ به گونهای تعیین شده که بخش عمده درآمد کشاورزان تحت پوشش قانون معافیتها قرار گیرد و از فشار مالیاتی غیرضروری جلوگیری شود.

مثال:

اگر یک کشاورز در طول ماه ۵۰ میلیون تومان فروش داشته باشد، مالیات مطابق نرخ اعلامشده برای فعالیتهای کشاورزی محاسبه و از طریق سامانه پرداخت میشود.

مشاغل معاف از مالیات کارتخوان کشاورزی

قانون مالیات کارتخوان کشاورزی بخشی از فعالیتها را از پرداخت مالیات معاف کرده است. این مشاغل شامل:

-

کشاورزی خرد و محصولات فصلی

-

باغداری و دامداری کوچک

-

صنایع دستی سنتی

-

فروشگاههای محلی محصولات کشاورزی

مالیات کارتخوان میوهفروشی

این مالیات مانند سایر کسبوکارها بر اساس درآمد سالانه و تراکنشهای ثبتشده در دستگاه کارتخوان محاسبه میشود. سازمان امور مالیاتی، اطلاعات مربوط به تراکنشهای دستگاه کارتخوان میوهفروشی را دریافت کرده و آنها را بررسی میکند. درآمد مشمول مالیات با توجه به این تراکنشها، سایر اسناد مالی و اظهارنامه ارائهشده توسط صاحب کسبوکار تعیین میشود.

2. نرخ مالیات میوه فروشی ها

مالیات مشاغل (از جمله میوهفروشیها) به صورت پلکانی محاسبه میشود:

- تا 84 میلیون تومان درآمد سالانه: معاف از مالیات.

- از 84 تا 210 میلیون تومان درآمد سالانه: مالیات با نرخ 15 درصد.

- از 210 تا 560 میلیون تومان درآمد سالانه: مالیات با نرخ 20 درصد.

- بیش از 560 میلیون تومان درآمد سالانه: مالیات با نرخ 25 درصد.

3. معافیتها و نکات خاص

- معافیتهای مالیاتی: اگر میوهفروشی در مناطق کمتر توسعهیافته باشد، ممکن است معافیتهای مالیاتی خاصی شامل حال آن شود.

- میزان سود و هزینهها: هزینههای مرتبط با خرید میوه و سایر هزینههای کسبوکار (مانند اجاره و حملونقل) میتوانند از درآمد کسر شده و مبلغ مالیات کاهش یابد.

مالیات صنایع دستی چند درصد است؟

صنایع دستی و مشاغل هنری که توسط افراد حقیقی انجام میشود، معمولاً نرخ مالیات کمتری دارند. این درصد با هدف حمایت از فعالان صنایع فرهنگی و اقتصادی تعیین شده است. فعالان این حوزه میتوانند با ثبت صحیح تراکنشهای کارتخوان، از معافیتها و تخفیفهای قانونی بهرهمند شوند.

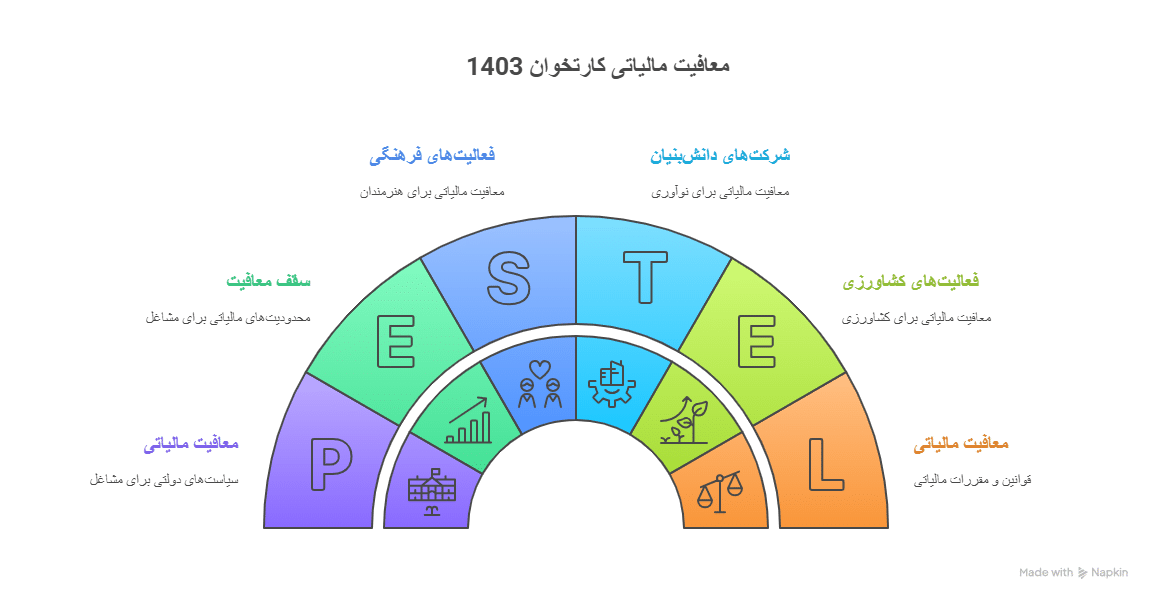

جدول سقف معافیت برای مشاغل معاف از مالیات کارتخوان (1403)

| شماره | شغل یا صنف | سقف معافیت مالیاتی سالانه |

| 1 | فعالیتهای کشاورزی | معاف از مالیات |

| 2 | صنایع دستی | معاف از مالیات |

| 3 | فعالیتهای آموزشی و فرهنگی | معاف از مالیات |

| 4 | فعالیتهای خیریه و عامالمنفعه | معاف از مالیات |

| 5 | فعالیتهای ورزشی | معاف از مالیات |

| 6 | شرکتهای دانشبنیان | معاف از مالیات |

| 7 | مشاغل خُرد با درآمد پایین | تا سقف 72,000,000 تومان |

| 8 | هنرمندان، نویسندگان و مترجمان | معاف از مالیات |

| 9 | فعالیتهای اقتصادی در مناطق آزاد | معاف تا 20 سال |

| 10 | سوپر مارکت | 365 میلیون تومان درآمد سالیانه |

سقف معافیت پرداخت مالیات کارتخوان

سقف معافیت پرداخت مالیات برای مشاغل و اصناف دارای کارتخوان، همانند سایر معافیتهای مالیاتی، هر سال توسط سازمان امور مالیاتی تعیین و اعلام میشود. این سقف معافیت به معنای حداکثر درآمد مشمول مالیاتی است که اگر یک کسبوکار یا شغل از آن کمتر درآمد داشته، از پرداخت مالیات معاف خواهد بود.

سقف معافیت مالیاتی مشاغل (اشخاص حقیقی):

طبق قانون بودجه ۱۴۰۴، درآمد سالانه تا ۲۸۸ میلیون تومان از مالیات معاف است. این رقم نسبت به سال ۱۴۰۳ (۱۴۴ میلیون تومان) دو برابر شده است. معافیت مالیاتی کارتخوانها:

بر اساس اعلام سازمان امور مالیاتی، رسیدهای صادرشده از دستگاه کارتخوان و درگاههای پرداخت الکترونیکی تا پایان سال ۱۴۰۴ به عنوان صورتحساب الکترونیکی معتبر شناخته میشوند.

فروشندگان کالا و خدمات تکنرخ

و کسانی که سقف فروش سالانه آنها تا 14.400 میلیارد تومان باشد، از الزام صدور صورتحساب الکترونیکی جداگانه معاف هستند و تراکنش کارتخوان آنها کفایت میکند.

قاعده کلی

- هر فرد حقیقی یا کسبوکار کوچک که درآمد سالانهاش کمتر از ۲۸۸ میلیون تومان باشد، مالیات پرداخت نمیکند.

- کارتخوانها و درگاههای پرداخت بهطور سیستمی به پرونده مالیاتی متصل هستند و تراکنشها به عنوان مبنای محاسبه درآمد در نظر گرفته میشوند.

- اگر درآمد سالانه از سقف معافیت بالاتر باشد، مازاد آن طبق نرخهای ماده ۱۳۱ قانون مالیاتهای مستقیم مشمول مالیات خواهد شد.

- برای کسبوکارهایی با گردش مالی تا 14.400 میلیارد تومان، رسید کارتخوان بهعنوان صورتحساب رسمی پذیرفته میشود و نیازی به صدور فاکتور جداگانه نیست.

بنابراین در سال ۱۴۰۴:

- ۲۸۸ میلیون تومان درآمد سالانه معاف از مالیات است.

- کارتخوانها و درگاههای پرداخت تا 14.400 میلیارد تومان فروش سالانه، رسیدشان بهعنوان صورتحساب رسمی پذیرفته میشود.

- مازاد بر این سقفها مشمول مالیات خواهد بود.

نکات کلیدی درباره سقف معافیت مالیات کارتخوان:

- تعیین سالانه سقف معافیت:

- سقف معافیت بر اساس قانون بودجه هر سال اعلام میشود و معمولاً در بخشنامههای سازمان امور مالیاتی جزئیات آن منتشر میگردد.

- بهعنوان مثال، برای سال 1403، سقف معافیت مالیاتی باید بهطور دقیق از سازمان امور مالیاتی بررسی و اعلام شود.

- شمولیت معافیت:

- درآمد حاصل از تراکنشهای کارتخوان تنها در صورتی شامل معافیت میشود که کل درآمد سالانه شاغل یا کسبوکار کمتر از سقف تعیینشده است.

- این معافیت برای تمام اصناف و کسبوکارهایی که در سامانه مودیان ثبتنام کرده و اطلاعات خود را تکمیل نمودهاند، قابل اعمال است.

- لزوم ثبتنام در سامانه مودیان:

حتی اگر کسبوکار شما از سقف معافیت برخوردار است، ثبتنام در سامانه مودیان و ارسال اظهارنامه مالیاتی الزامی است. این فرآیند تضمین میکند که شما از معافیتها بهرهمند شوید. - ارتباط با دستگاه کارتخوان:

تمامی دستگاههای کارتخوان متصل به پرونده مالیاتی مؤدی تراکنشهای ثبتشده بهصورت خودکار در سامانه سازمان امور مالیاتی ثبت میگردد.

چرا تعیین سقف معافیت مهم است؟

- عدالت مالیاتی: تعیین سقف معافیت کمک میکند مشاغل کوچک و کمدرآمد از پرداخت مالیات معاف شوند و تنها مشاغل پردرآمدتر مالیات پرداخت کنند.

- شفافیت اقتصادی: ثبت تراکنشها و تعیین دقیق سقف معافیت، باعث افزایش شفافیت در عملکرد اقتصادی کشور میشود.

- حمایت از کسبوکارهای کوچک: این معافیت برای حمایت از کسبوکارهای کوچک و کاهش بار مالیاتی آنها طراحی شده است.

سقف معافیت مالیاتی اشخاص حقیقی (ماده ۱۰۱) – سال ۱۴۰۴

بر اساس بند ث تبصره ۱ قانون بودجه سال ۱۴۰۴ کل کشور، میزان معافیت مالیاتی مشاغل موضوع ماده ۱۰۱ قانون مالیاتهای مستقیم برای عملکرد سال ۱۴۰۳ (پرداخت در سال ۱۴۰۴)، برابر با ۲,۰۰۰,۰۰۰,۰۰۰ ریال (معادل ۲۰۰ میلیون تومان) تعیین شده است.

کاربرد ماده ۱۰۱ چگونه است؟

-

اشخاص حقیقی صاحبان مشاغل که در مهلت قانونی اظهارنامه مالیاتی خود را ارائه دادهاند، تا این سقف درآمد مشمول مالیات، از پرداخت مالیات معاف میشوند.

-

درآمد مازاد بر این سقف، مطابق با نرخهای تصاعدی قانون (ماده ۱۳۱) شامل مالیات خواهد شد.

-

در مشارکتهای مدنی، حداکثر دو معافیت در بین شرکا قابل اعمال است که سهم معافیت بهطور مساوی تقسیم میشود.

-

اگر فرد دارای بیش از یک فعالیت شغلی باشد، تنها یک معافیت برای مجموع درآمدها اعمال میشود.

فرض کنید درآمد سالانه مشاغل یک مؤدی پس از کسر هزینههای قانونی برابر ۲,۵۰۰,۰۰۰,۰۰۰ ریال است:

-

از این مبلغ، ۲۰۰,۰۰۰,۰۰۰ ریال معافیت ماده ۱۰۱ کسر میشود.

-

۲,۳۰۰,۰۰۰,۰۰۰ ریال باقیمانده مشمول مالیات خواهد شد.

-

مالیات نهایی طبق نرخهای ماده ۱۳۱ (مثلاً ۱۵٪، ۲۰٪، ۲۵٪) محاسبه خواهد شد.

سقف مالیات کارتخوان

در ایران سقف مالیات مشخصی برای کارتخوان وجود ندارد؛ بلکه بر اساس درآمد شناساییشده و تراکنشها، سازمان مالیاتی اقدام به برآورد مالیات میکند. با این حال، درآمدهای کمتر از سقف معافیت ماده ۱۰۱ مشمول مالیات نخواهند شد.

آیا کارتخوان شخصی مشمول مالیات است؟

در سالهای اخیر و با اجرای طرحهای شفافسازی تراکنشهای بانکی، سازمان امور مالیاتی کشور بر اتصال تمامی کارتخوانها (صرفنظر از نوع مالکیت) به پروندههای مالیاتی تأکید کرده است. به بیان ساده، در نظام مالیاتی ایران تفاوتی میان کارتخوان شخصی و کارتخوان صنفی از نظر بررسی مالیات وجود ندارد.

بر اساس قوانین جاری:

-

همهی دستگاههای کارتخوان (اعم از ثابت، سیار، شخصی یا شرکتی) موظفند به سامانه مؤدیان متصل شده و در سامانه مالیاتی کشور ثبت شوند.

-

در صورت استفاده از کارتخوان شخصی برای فعالیتهای اقتصادی (اعم از فروش کالا، ارائه خدمات، یا انتقال درآمد)، مبلغ تراکنشها میتواند بهعنوان قرینه درآمد تلقی شود و مشمول مالیات گردد.

-

ضریب مالیاتی برای این تراکنشها، طبق دستورالعمل بند (م) تبصره (۶) قانون بودجه و آییننامه تبصره ماده ۱۰۰ قانون مالیاتهای مستقیم تعیین میشود. این ضرایب به تفکیک گروه شغلی و میزان فعالیت، توسط سازمان امور مالیاتی کشور منتشر میگردد.

بنابراین، صرف «شخصی بودن» کارتخوان به معنای «عدم تخصیص مالیات» نیست. بلکه کاربرد و نوع تراکنشها ملاک اصلی در ارزیابی مالیاتی محسوب میشود.

نکته مهم:

اگر فردی دارای کارتخوان شخصی است اما فعالیت اقتصادی انجام نمیدهد (مانند دریافت وجه از اعضای خانواده یا انتقالهای غیربازرگانی)، میتواند با مراجعه به اداره امور مالیاتی محل سکونت و ارائه مدارک و توضیحات مستند، نسبت به تفکیک این تراکنشها و رفع شبهه اقدام کند.

نحوه محاسبه مالیات دستگاههای کارتخوان بر اساس تراکنشها

ضریب مالیاتی کارتخوان: چگونه محاسبه میشود؟

| ردیف | توضیح |

|---|---|

| ضریب مالیاتی | بر اساس نوع فعالیت صنفی مودی (مثلاً خواروبارفروشی یا کافیشاپ) تعیین میشود و از جدول اینتاکد استخراج میگردد. |

| نرخ مالیات | طبق ماده ۱۳۱ قانون مالیاتهای مستقیم برای مودیان حقیقی، مالیات بهصورت پلکانی در سه سطح محاسبه میشود: ۱۵٪، ۲۰٪ و ۲۵٪ |

کمترین مالیات کارتخوان

کمترین میزان مالیات برای کارتخوان به نوع فعالیت شغلی، میزان درآمد و تراکنشهای مالی مرتبط با دستگاه کارتخوان بستگی دارد. در سیستم مالیاتی ایران، نرخ مالیات برای مشاغل مختلف به صورت زیر محاسبه میشود:

مشاغل با درآمد پایین

اگر درآمد سالانه شغل کمتر از حد مشخصی باشد (که این حد معمولاً هر سال توسط سازمان امور مالیاتی اعلام میشود)، ممکن است مشمول معافیت مالیاتی یا نرخهای پایینتر مالیاتی شوند.

نرخ مالیات پلکانی

برای بسیاری از مشاغل، مالیات بر اساس میزان درآمد به صورت پلکانی اعمال میشود. به عنوان مثال:

درآمدهای پایینتر ممکن است مشمول نرخ صفر یا پایین (5 تا 10 درصد) شوند.

با افزایش درآمد، نرخ مالیات بیشتر خواهد شد.

معافیتها

برخی از مشاغل یا مناطق ممکن است بر اساس قوانین خاصی معاف از مالیات باشند. همچنین، تراکنشهای مرتبط با فروش کالاها و خدمات مشمول ارزش افزوده، تأثیری بر مالیات نهایی خواهد داشت

بر اساس اطلاعات رسمی منتشرشده توسط بانک مرکزی جمهوری اسلامی ایران، برخی از کسبوکارها و نهادها از پرداخت کارمزد تراکنشهای کارتخوان (POS) معاف هستند. این معافیت، با هدف حمایت از گروههای خاص، تسهیل خدمات عمومی و کاهش هزینههای اجتماعی صورت میگیرد.

کدام کسبوکارها از پرداخت کارمزد کارتخوان معاف هستند؟

طبق مصوبه شماره ۸۹۹۹۷/۹۹ مورخ ۱۳۹۹/۰۴/۲۴ شورای پول و اعتبار، موارد زیر مشمول معافیت از پرداخت کارمزد دستگاههای کارتخوان هستند:

۱. مراکز آموزشی

-

مدارس، دانشگاهها و آموزشگاهها

-

معاف به دلیل خدمات عمومی و غیرانتفاعی بودن بسیاری از این مراکز

۲. مراکز درمانی و داروخانهها

-

بیمارستانها، مطبها، کلینیکها و داروخانهها

-

دلیل: ماهیت درمانی و ضرورت خدمات سلامت برای عموم

۳. نهادهای دولتی و عمومی غیر دولتی

-

مانند شهرداریها، دفاتر خدمات قضایی، دفاتر پیشخوان دولت

-

بهدلیل وابستگی به بودجه عمومی و ماهیت خدماتی

۴. سازمانهای خیریه دارای مجوز رسمی

-

شامل مؤسسات خیریه ثبتشده در سازمان بهزیستی یا وزارت کشور

-

برای حمایت از فعالیتهای عامالمنفعه

۵. ارائهدهندگان خدمات حملونقل عمومی

-

شرکتهای اتوبوسرانی، مترو، تاکسیرانیهای رسمی

-

هدف: کاهش هزینه عمومی رفتوآمد مردم

بعد از بررسی معافیت های شغلی می توانید در گام بعدی استعلام مالیات کارتخوان خود را با استفاده از کد ملی خود بگیرید

ارسال اظهارنامه برای کارتخوان های سیار

اظهارنامه مالیاتی کارتخوان سیار نیز همچون سایر ابزارهای پرداخت مشمول قوانین مالیاتی کشور است. اگر دارندهی کارتخوان سیار هستید، لازم است بدانید که داشتن یا استفاده از کارتخوان، بهتنهایی موجب تعلق مالیات نمیشود، اما تراکنشهای انجامشده از طریق دستگاه کارتخوان در سامانههای مالیاتی رصد میشوند و مبنای رسیدگی به درآمد مشمول مالیات قرار میگیرند.

آیا ثبتنام و ارائه اظهارنامه مالیاتی برای کارتخوان سیار الزامی است؟

بله، طبق ماده ۱ قانون پایانههای فروشگاهی و سامانه مودیان و سایر مقررات مالیاتی، تمام افرادی که دارای دستگاه کارتخوان هستند ـ چه ثابت و چه سیار ـ موظفاند در سامانه مودیان و نظام مالیاتی کشور ثبتنام کرده و اظهارنامه مالیاتی ارائه دهند.

مراحل انجام اظهارنامه برای دارندگان کارتخوان سیار

-

ثبتنام در درگاه ملی خدمات مالیاتی: از طریق tax.gov.ir

-

دریافت شناسه یکتای دستگاه کارتخوان و اتصال به پرونده مالیاتی در سامانه مودیان

-

ارائه اظهارنامه مالیاتی سالانه، حتی در صورتی که تراکنشهای کمی داشته باشید.

-

پرداخت مالیات متعلق، در صورتی که میزان درآمد مشمول مالیات، از سقف معافیت تعیینشده در ماده ۱۰۱ عبور کند.

ارسال اظهارنامه حتی مشاغل معاف از مالیات کارتخوان

- الزام قانونی ارسال اظهارنامه: بر اساس قوانین مالیاتی، تمام اشخاص حقیقی و حقوقی که فعالیت اقتصادی دارند، اگر معاف از پرداخت مالیات باشند، موظف به ارسال اظهارنامه مالیاتی هستند. این اقدام به سازمان امور مالیاتی کمک میکند تا اطلاعات دقیقتری از وضعیت مالی و فعالیتهای اقتصادی مؤدیان در اختیار داشته باشد.

- اهمیت شفافسازی مالی: ارسال اظهارنامه، ابزاری برای شفافسازی درآمدها و هزینههای مشاغل است. حتی اگر فعالیتهای اقتصادی مشمول معافیت مالیاتی باشند، ارائه اطلاعات مالی دقیق، اعتماد بین مؤدی و سازمان امور مالیاتی را تقویت میکند.

- نحوه ارسال اظهارنامه:

- ثبتنام در سامانه مؤدیان: ابتدا باید در سامانه ثبتنام و اطلاعات هویتی و مالی خود را تکمیل کنید.

- تکمیل اطلاعات درآمد و هزینه: در فرم اظهارنامه، درآمدها، هزینهها و معافیتها را با دقت ثبت کنید.

- ارسال اظهارنامه: پس از تکمیل اطلاعات، اظهارنامه را بهصورت الکترونیکی ارسال کرده و کد پیگیری دریافت کنید.

- دلایل الزامی بودن ارسال اظهارنامه:

- حفظ حقوق مؤدیان: ارسال اظهارنامه به سازمان امور مالیاتی امکان ثبت و تأیید معافیت مالیاتی مشاغل را فراهم میکند.

- جلوگیری از جریمه: عدم ارسال اظهارنامه حتی در صورت معافیت از مالیات، میتواند جریمههای مالیاتی را به دنبال داشته باشد.

- ارتباط با سایر خدمات: بسیاری از خدمات دولتی و بانکی به ثبت اظهارنامه مالیاتی وابسته هستند.

معافیتهای مالیاتی بهعنوان ابزاری برای حمایت از بخشهای کلیدی اقتصادی، فرهنگی و اجتماعی طراحی شدهاند. این معافیتها نهتنها از صاحبان کسبوکارها حمایت میکنند، بلکه با ایجاد عدالت مالیاتی، به توسعه اقتصادی و اجتماعی کشور کمک میکنند. درک دقیق قوانین معافیت مالیاتی و ارسال بهموقع اظهارنامه، از جمله عوامل مهمی هستند که به صاحبان کسبوکار امکان بهرهمندی از این تسهیلات را میدهند.

سوالات متداول

1. کدام مشاغل در ایران از پرداخت مالیات معاف هستند؟

فعالیتهای کشاورزی، صنایع دستی، خیریهها، شرکتهای دانشبنیان، فعالیتهای فرهنگی و هنری، و مشاغل با درآمد پایین از جمله مشاغل معاف از مالیات هستند.

2.آیا کارتخوان کشاورزی مالیات دارد؟

خیر، طبق بخشنامههای سازمان امور مالیاتی، فعالیتهای مرتبط با بخش کشاورزی، دامداری، باغداری و صیادی مشمول مالیات بر تراکنش کارتخوان نیستند؛ چرا که این فعالیتها از پرداخت مالیات بر درآمد معاف هستند (بر اساس بند ل ماده ۱۳۹ قانون مالیاتهای مستقیم). با این حال، ثبتنام در سامانه مؤدیان و اظهار فعالیت الزامی است تا معافیت اعمال شود.

3.مالیات کارتخوان کدام شغل کمتر است؟

میزان مالیات کارتخوان به نوع شغل، میزان درآمد، و فعالیت ثبتشده در پرونده مالیاتی بستگی دارد، اما معمولاً مشاغلی مانند کشاورزی، حملونقل درونشهری، روزنامهفروشی و جایگاههای سوخت بهدلیل برخورداری از معافیتهای قانونی یا درآمد پایینتر مشمول مالیات کمتری میشوند. ثبت دقیق اطلاعات شغلی و استفاده از معافیتهای قانونی، نقش مهمی در کاهش مالیات دارد.

4. آیا ارسال اظهارنامه مالیاتی برای مشاغل معاف از مالیات الزامی است؟

بله، حتی مشاغل معاف از پرداخت مالیات نیز باید اظهارنامه مالیاتی مشاغل خود را بهصورت سالانه ارسال کنند.

5. سقف معافیت مالیاتی چگونه تعیین میشود؟

سقف معافیت مالیاتی هر سال توسط سازمان امور مالیاتی بر اساس قانون بودجه اعلام میشود.

6. معافیت مالیاتی چه مزایایی برای کسبوکارها دارد؟

کاهش هزینههای مالیاتی، حمایت از مشاغل کوچک، تقویت اشتغالزایی، و بهبود نقدینگی از جمله مزایای معافیت مالیاتی است.

7. عدم ارسال اظهارنامه مالیاتی چه عواقبی دارد؟

عدم ارسال اظهارنامه میتواند منجر به جریمههای مالیاتی و از دست دادن مزایای معافیت شود.

8. آیا معافیت مالیاتی دائمی است؟

خیر، برخی معافیتها مدتدار هستند؛ برای مثال، واحدهای فعال در مناطق آزاد معمولاً برای مدت 20 سال از مالیات معاف میشوند.

9. چگونه میتوان از معافیت مالیاتی بهرهمند شد؟

برای بهرهمندی از معافیتها، ابتدا باید در سامانه مودیان ثبتنام کنید، اظهارنامه مالیاتی ارسال کنید و الزامات قانونی را رعایت کنید.

یک پاسخ

سپاس از مطلب خوبتون

کارشناس دیجیتال مارکتینگ